Schlagwörter

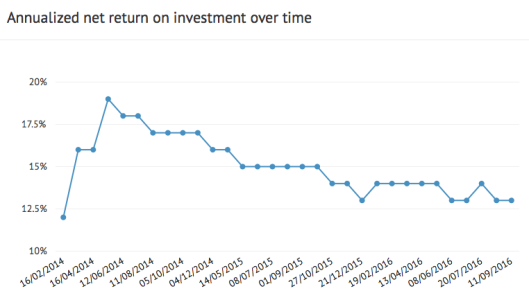

Fast vier Jahre ist es her, dass ich das erste Mal auf bondora.com Geld in Privatkredite investiert habe. Nun war es einmal wieder an der Zeit das Portfolio zu analysieren (wie schon 2015 und 2016): An meiner Strategie, hauptsächlich Kreditanteile von Darlehensnehmern mit gutem Rating (AA, A und B) zu erwerben, habe ich nichts geändert, außer dass es mir aufgrund der Filtermöglichkeiten des neuen „Portfolio Pro“ auch wieder möglich ist über den Erstmarkt zu investieren (leider bekommt man auch häufig € 1 Anteile zugewiesen, die man aber schnell wieder über den Zweitmarkt los wird; einigermaßen irritieren ist es auch, dass manche Darlehensnehmer, die vor ein paar Monaten noch ein „D“-Rating hatten, bei einem neuen Darlehen plötzlich auf „A“ oder „AA“ kommen). Die von bondora angegebene Rendite für mein Portfolio liegt nun seit über einem Jahr unverändert bei rd. 13,1% (für das gesamte bondora-Portfolio beträgt die Rendite derzeit lt. Statistikseite 13,6% – mit fallender Tendenz). Meine eigenen Berechnungen lassen nach wie vor eine Rendite von über 10% (nach Ausfällen, vor Steuern) realistisch erscheinen.

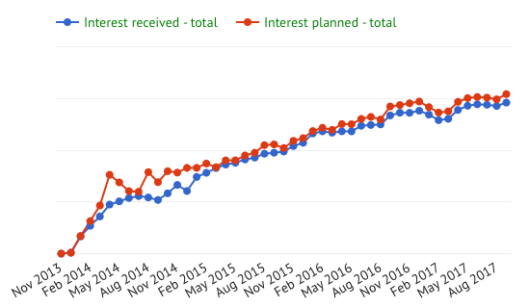

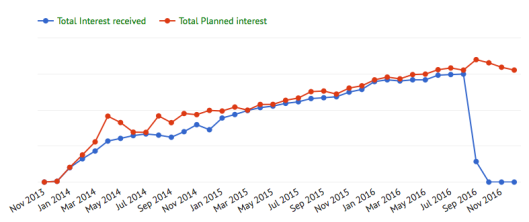

Im September habe ich rd. 95% der in diesem Monat geplanten Zinszahlungen erhalten:

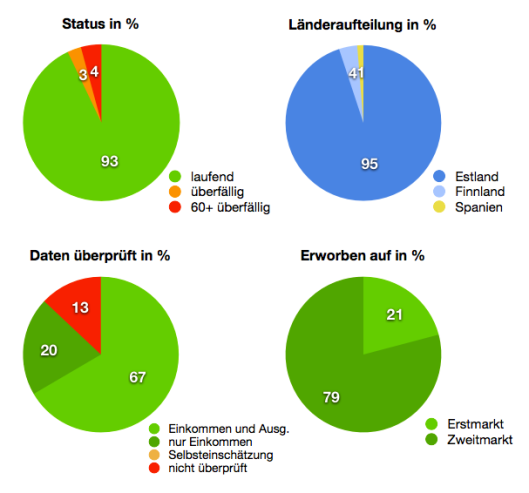

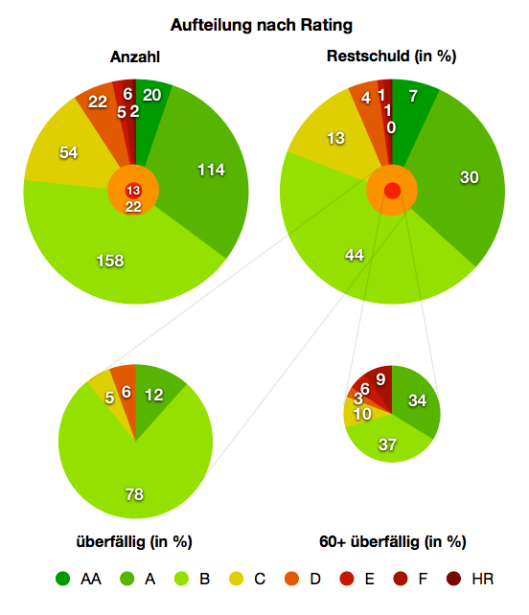

Mein Portfolio besteht nun aus 559 Darlehensanteilen (471 vor einem Jahr):

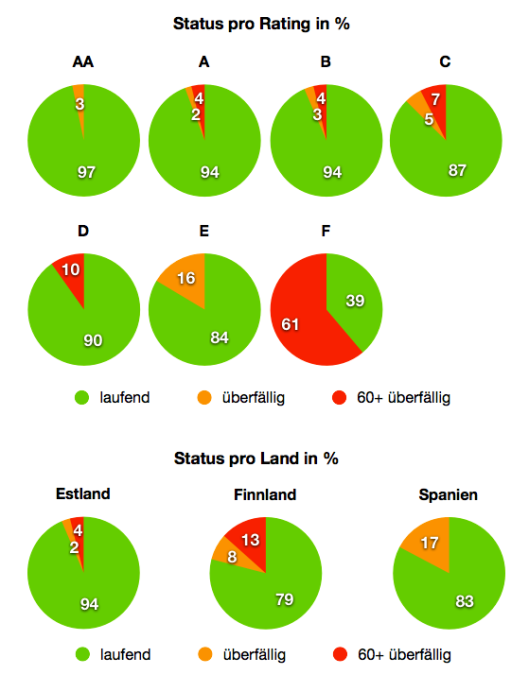

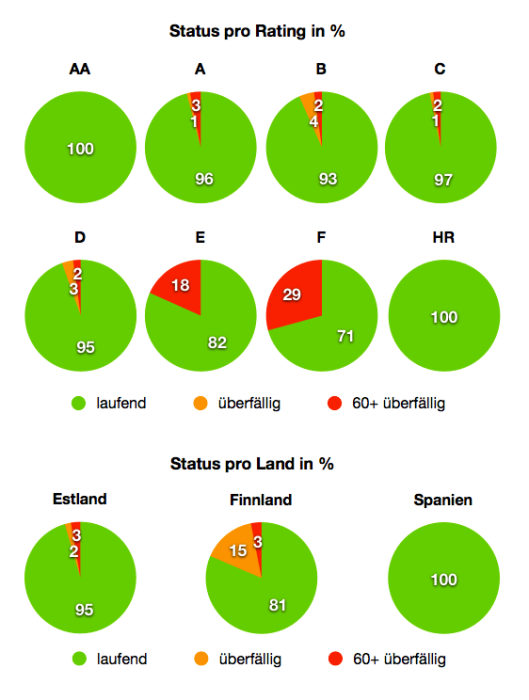

- Der Anteil von AA-, A- und B-Ratings ist weiter gestiegen

- Der Anteil der Ausfälle ist leicht gestiegen

- Der Anteil von Darlehen, bei denen Einkommen und Ausgaben des Darlehensnehmers nicht überprüft wurden, ist gestiegen (von 6% auf 13%)

- Der Anteil von Darlehen, die ich am Zweitmarkt gekauft habe, ist von 75% auf 79% gestiegen

- Bei meinen „F“-Darlehen sind 61% ausgefallen (entspricht allerdings nur rd. 0,5% meines Gesamtportfolios)

Zum Weiterlesen:

Bondora Q 3/17 (p2p-erfahrungen)

Bondora erreicht 100 Millionen € (p2p-anlage.de)

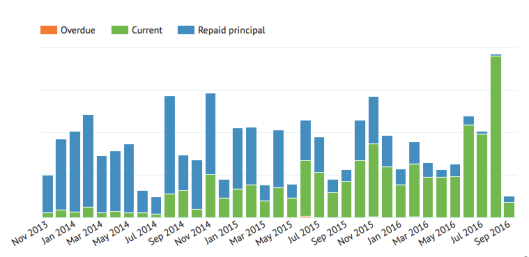

Mein Investitionsvolumen im August war um einiges höher als sonst, da ich Darlehen mit geändertem Zahlungsplan (z.B. Tilgungsaussetzungen für einige Monate) am Zweitmarkt verkaufen konnte, da diese nun auch vom automatischen Portfoliomanager aufgekauft werden (solange sie nicht im Verzug sind und nicht mit Aufschlag angeboten werden):

Mein Investitionsvolumen im August war um einiges höher als sonst, da ich Darlehen mit geändertem Zahlungsplan (z.B. Tilgungsaussetzungen für einige Monate) am Zweitmarkt verkaufen konnte, da diese nun auch vom automatischen Portfoliomanager aufgekauft werden (solange sie nicht im Verzug sind und nicht mit Aufschlag angeboten werden):

(Quelle:

(Quelle: